您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

服务业加计抵减优惠如何享受

![]() 尤半山

03-11

【税务相关问题解答】

349人已围观

尤半山

03-11

【税务相关问题解答】

349人已围观

财务小宋:申税小微,我知道生产、生活性服务业增值税加计抵减政策【《财政部 税务总局关于促进服务业领域困难行业纾困发展有关增值税政策的公告》(财政部 税务总局2022年第11号)】,执行期限延长到2022年12月31日了。我们企业符合条件具体如何享受该政策呢,需要办理备案手续吗?

申税小微:该政策享受无需办理税务备案,通过上海市电子税务局提交《适用加计抵减政策的声明》后,在增值税申报表中填报享受。

财务小宋:电子税务局上关于适用加计抵减政策声明有两个路径,我应该如何选择呢?

申税小微:已经整理好啦,可以对照自己企业的情况,选择对应的声明路径。

_ | 适用10%加计抵减政策的声明 | 适用15%加计抵减政策的声明 |

| 相同点 | 1.仅限一般纳税人 2.纳税人确定适用加计抵减政策后,当年内不再调整,以后年度是否适用,根据上年度销售额计算确定 3.四项服务的具体范围按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。 4.按照现行规定不得从销项税额中抵扣的进项税额,不得计提加计抵减额;已计提加计抵减额的进项税额,按规定作进项税额转出的,应在进项税额转出当期,相应调减加计抵减额。 | |

| 相关 政策 | 纳税人适用加计抵减政策的其他有关事项:财政部 税务总局 海关总署公告2019年第39号 | |

| 国家税务总局公告2019年第14号 | 财政部 税务总局公告2019年第87号 | |

| 销售额比重 要求 | 提供四项服务(邮政服务、电信服务、现代服务、生活服务)取得的销售额占全部增值税销售额的比重超过50% | 提供生活服务取得的销售额占全部增值税销售额的比重超过(大于)50% |

| 纳税人设立时间 | 2019年3月31日前设立的纳税人,自2018年4月至2019年3月期间的销售额(经营期不满12个月的,按照实际经营期的销售额)符合上述规定条件的,自2019年4月1日起适用加计抵减政策。 2019年4月1日后设立的纳税人,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策。 | 2019年9月30日前设立的纳税人,自2018年10月至2019年9月期间的销售额(经营期不满12个月的,按照实际经营期的销售额)符合上述规定条件的,自2019年10月1日起适用加计抵减15%政策。 2019年10月1日后设立的纳税人,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减15%政策。 |

| 计算 公式 | 当期计提加计抵减额=当期可抵扣进项税额×10% 当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额 | 当期计提加计抵减额=当期可抵扣进项税额×15% 当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额 |

财务小宋:我已经了解这两个路径的区别了,但是点开声明,我还是不太会填啊,可以指导一下操作吗?

申税小微:接下来我简单介绍一下操作说明吧,就以10%加计抵减政策声明为例。

功能节点

电子税务局——我要办税——综合信息报告——资格信息报告——适用加计抵减政策的声明

操作流程

登录电子税务局,点击首页菜单栏中“我要办税”中的“综合信息报告”菜单,在“资格信息报告”子项中找到“适用加计抵减政策的声明”,进入办理页面。

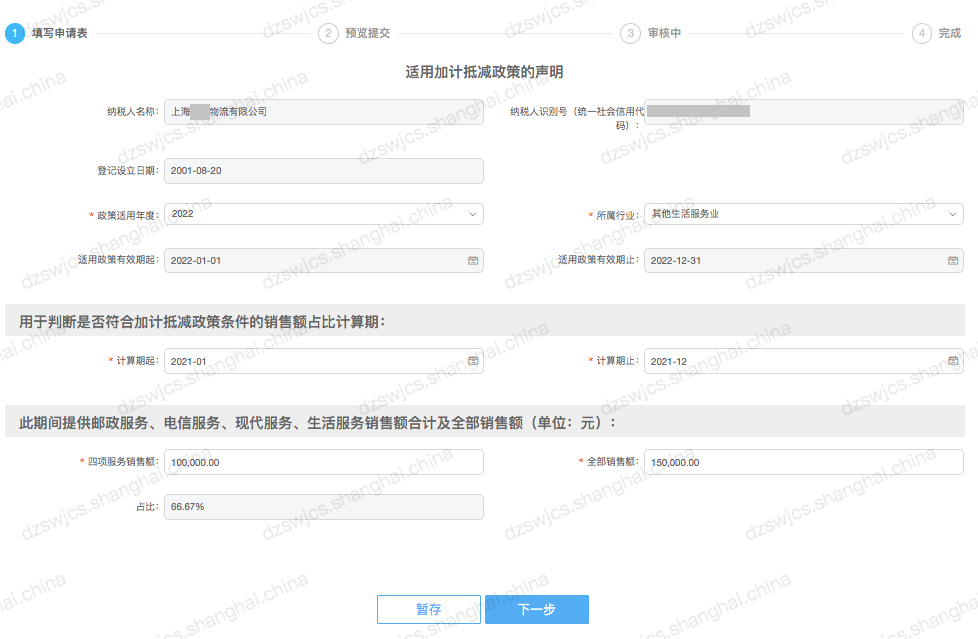

第一步:根据实际情况填写表单

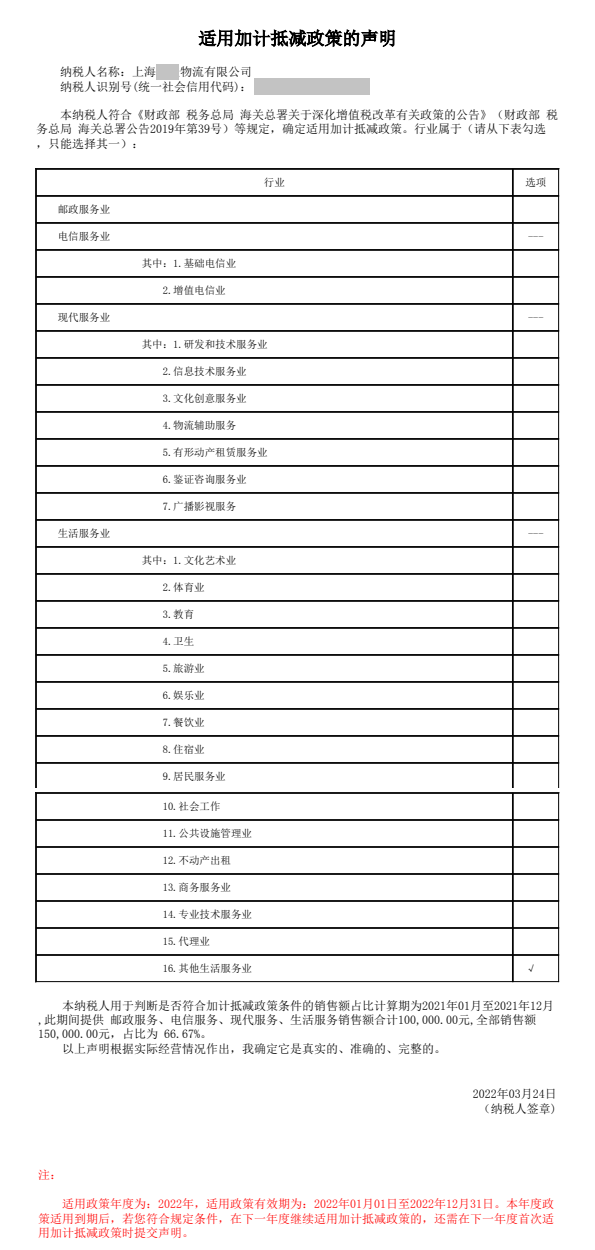

填写完毕的表单如下图所示:

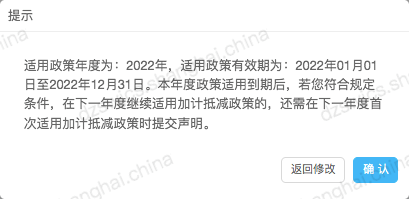

第二步:预览提交

系统将根据填写的信息自动生成《适用加计抵减政策的声明》,请进行预览确认,若需修改的,可点击[上一步]进行修改;确认无误的,点击[提交]按钮。

系统弹出再次确认界面。

确认无误的,再次点击[确认]按钮。

点击[确定],系统自动完成提交。

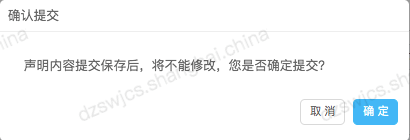

第三步:完成

可点击[文书下载]打印文书:

受理通过后的声明如下图所示:

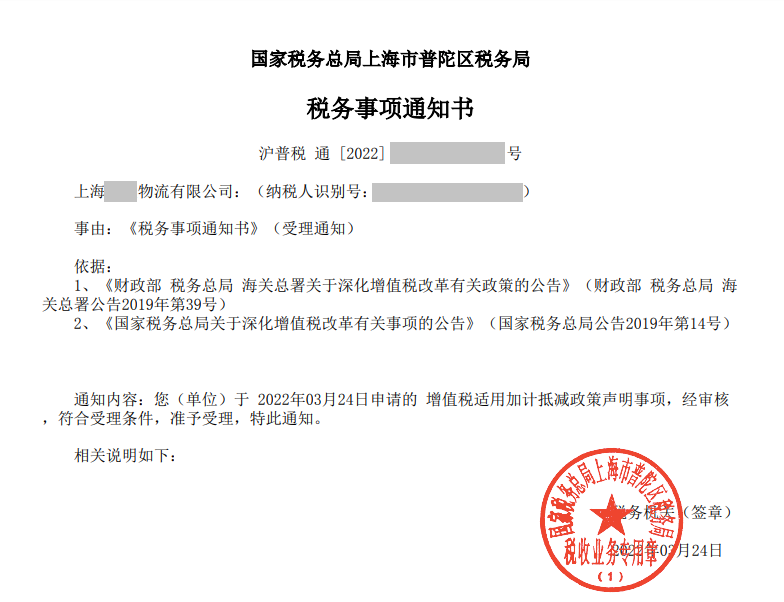

税务事项通知书如下图所示:

财务小宋:《公告》发布后,企业存在可以计提但是未计提加计抵减额的情况,如何处理?

申税小微:若经过自查符合加计抵减政策享受条件,可在确定适用加计抵减政策当期一并计提。

财务小宋:如果我公司2021年适用加计抵减政策,且截至2021年底还有20万元的加计抵减余额尚未抵减完。2022年我公司因经营业务调整不再使用加计抵减政策,那么这20万元的加计抵减余额如何处理?

申税小微:你公司2022年不再适用加计抵减政策,则2022年该公司不得再计提加计抵减额。但是,其2021年未抵减完的20万元,可以在2022年度继续抵减。

温馨提示

加计抵减政策按年适用、按年动态调整。对于前期已经享受加计抵减政策的纳税人,如果在2022年度仍可享受加计抵减政策的,需按年度提交《声明》,在完成新的《声明》后享受当年的加计抵减政策。