您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

现金折扣的财税处理与税务风险管控

![]() 尤半山

03-12

【税务相关问题解答】

407人已围观

尤半山

03-12

【税务相关问题解答】

407人已围观

现金折扣的财税处理与税务风险管控

现金折扣,是指为敦促顾客尽早付清货款而向客户提供的一种价格优惠。现金折扣的实质是企业为提前收回其卖方信贷资金而发生的代价,是一种融资性质的理财费用,因此销售折扣不得从销售额中减除,所以我国会计核算原本采用的总价法,在现金折扣发生时才将折扣额计入当期财务费用。现金折扣发生在销货之后。

现金折扣的表示方式为:2/10,1/20,n/30(即10天内付款,货款折扣2%;20天内付款,货款折扣1%,30天内全额付款)。

(一)现金折扣的税务处理

《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函[2008]875号)第一条第(五)项规定,债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除属于现金折扣,销售商品涉及现金折扣的,应当按扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。

【解释】应税收入按照全额确认,现金折扣实际发生时,再按照“财务费用”在税前扣除(没有对利率进行限制)。

(二)现金折扣的会计处理

1.适用《小企业会计准则》与旧收入准则的现金折扣会计处理

《小企业会计准则》第六十条规定:销售商品涉及现金折扣的,应当按照扣除现金折扣前的金额确定销售商品收入金额。现金折扣应当在实际发生时,计入当期损益。

《企业会计准则第14号——收入》(2006版,简称旧收入准则)第六条规定:“销售商品涉及现金折扣的,应当按照扣除现金折扣前的金额确定销售商品收入金额。现金折扣在实际发生时计入当期损益。

现金折扣,是指债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除。”

也就是说,在企业适用《小企业会计准则》和旧收入准则下,现金折扣的会计处理是跟税务处理是一致的。

2.新收入准则下现金折扣的会计处理

财政部以财会〔2017〕22号文发布了《企业会计准则第14号——收入》(2017版,以下简称新收入准则)后,虽然新收入准则提到了“折扣”需要按照“可变对价”进行处理,但是很长一段时间没有明确是否包含“现金折扣”,而且会计职称考试教材也没有及时更新,很多专家解释“可变对价”不应该包括“现金折扣”,也有人认为应该包括,因此存在较大争议。

最终,财政部会计司在2020年12月以回答的形式,对于该争议给出了官方意见。

问:企业在执行《企业会计准则第14号——收入》(财会〔2017〕22号)时,对于给予客户的现金折扣应当如何进行会计处理?

答:企业在销售商品时给予客户的现金折扣,应当按照《企业会计准则第14号——收入》(财会〔2017〕22号)中关于可变对价的相关规定进行会计处理。

官方意见一锤定音:现金折扣需要按照可变对价进行会计处理。

(1)什么是可变对价?

企业与客户的合同中约定的对价金额可能是固定的,也可能会因折扣、价格折让、返利、退款、奖励积分、激励措施、业绩奖金、索赔、未来事项等因素而变化。此外,企业有权收取的对价金额,将根据一项或多项或有事项的发生有所不同的情况,也属于可变对价的情形。

因为合同存在现金折扣条款,最终实际收取的对价金额是可变的,所以现金折扣也就是“可变对价”。

(2)可变对价的会计处理

新收入准则第十六条规定:“合同中存在可变对价的,企业应当按照期望值或最可能发生金额确定可变对价的最佳估计数,但包含可变对价的交易价格,应当不超过在相关不确定性消除时累计已确认收入极可能不会发生重大转回的金额。企业在评估累计已确认收入是否极可能不会发生重大转回时,应当同时考虑收入转回的可能性及其比重。

每一资产负债表日,企业应当重新估计应计入交易价格的可变对价金额。可变对价金额发生变动的,按照本准则第二十四条和第二十五条规定进行会计处理。”

(三)新旧收入准则下财税处理对比

单纯的会计准则条款解释起来很繁琐,而且空洞,下面以实务案例进行讲解。

【案例1-2-1】单次商品销售发生现金折扣在新旧收入下的财税处理

乙公司2021年9月1日销售一批商品,销售价格100000元(不含税价),税率13%,销售条件为2/10、1/20、n/30。买方于2021年9月9日付款,享受现金折扣2260元。

问题:分别按照新旧收入准则进行会计处理与税务处理与差异的纳税调整

解析:

1.旧收入准则下的财税处理

(1)确认销售商品收入时:

借:应收账款 113000元

贷:主营业务收入 100000元

应交税费-应交增值税(销项税额) 13000元

(2)收到货款时:

借:银行存款 110740元

财务费用-现金折扣 2260元

贷:应收账款 113000元

(3)税务处理与税会差异分析及纳税调整

对于不满足在同一张发票上开具折扣金额的,税务上在增值税方面是不予认可的,增值税应按照收入全额确认。以下案例增值税雷同,后续涉及增值税的不再重复解释。

根据《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函[2008]875号)规定,该现金折扣在实际发生时可以在税前扣除,因此无税会差异,不需要进行纳税调整。

2.新收入准则下的财税处理

(1)确认销售商品收入时,先确定现金折扣作为可变对价的最佳估计数。假设根据交易对手的一贯情况,确认的最佳估计是2260元(享受最高折扣)。

借:应收账款 113000元

贷:主营业务收入 98000元

合同负债-可变对价 2000元

应交税费-应交增值税(销项税额) 13000元

(2)收到货款时,买方在合同约定的10日付款,享受了2%的现金折扣。由于估计的“合同负债-可变对价”是不含税的,实际折扣是按照含税金额折扣的,因此差额可以计入“财务费用-现金折扣”。

借:银行存款 110740元

合同负债-可变对价 2000元

财务费用-现金折扣 260元

贷:应收账款 113000元

假如购买方是20日内付款的,只享受了1%的现金折扣,前面暂估的“合同负债-可变对价”就多了,在收到款项时就需要冲回并确认为收入。

借:银行存款 111870元

合同负债-可变对价 1000元

财务费用-现金折扣 130元

贷:应收账款 113000元

同时,冲回多计提的“合同负债-可变对价”:

借:合同负债-可变对价 1000元

贷:主营业务收入 1000元

假如前面暂估的“合同负债-可变对价”是按照1%暂估的,实际享受的却是2%,说明前面暂估金额少了,一样的需要在收到款项时冲减收入,会计分录与前述分录方向相反。

(3)税会差异分析及纳税调整

按照前述的会计处理后,“主营业务收入”与“财务费用”,与税务上按照国税函[2008]875号处理存在差异,如表1-2-1:

说明:主营业务收入,会计上确认金额只有98000元,税务处理需要确认应税收入100000元,差额2000元,需要纳税调增;财务费用,会计确认金额只有260元,税务可以税前扣除的金额是2260元,因此需要纳税调减2000元。

上述表1-2-1的税会差异该在什么表中进行纳税调整呢?

——估计很多人找不到地方调整的话,都通通地在“其他”中去调整了!

其实,那样是不对的!

第一步:先调整收入,就在《A105010视同销售和房地产开发企业特定业务纳税调整明细表》中“其他”栏调整:

说明:

①为什么要做“视同销售”处理与纳税调整?

有些人对此可能不是很理解!其实,A105010的填报说明说得非常清楚:“填报会计处理不确认销售收入,而税收规定确认为应税收入的金额”。按照新收入准则处理后,有现金折扣的收入就是折后金额,现金折扣部分会计处理没有确认收入;而税务处理,却是全额确认应税收入。当然,差额部分就应“视同销售”。

②“视同销售”的好处

“视同销售”后,增大了税务方面销售收入的数额,直接就增大了广告费和业务宣传费税前扣除限额计算的基数,对企业明显有利。

第二步:在《A105000纳税调整项目明细表》中调整“财务费用”的税前扣除额以及“视同销售”,“财务费用”在“二、扣除类调整项目”的“(十七)其他”栏调整;

说明:由于现金折扣的“财务费用”可以直接扣除,税法没有对利率限制,所以千万不要见着A105000表有个“利息支出”的栏目,就在里面去调整。“利息支出”调整的是向非金融企业借款的利息,全都是纳税调增,没有纳税调减的。

【案例1-2-2】跨年度的现金折扣在新旧准则下的财税处理

如果销售收入与现金折扣实际发生时是跨年度的,又该如何进行财税处理呢?

我们下面把【案例1-2-1】中时间稍微修改一下,变成如下案例:

乙公司2021年12月21日销售一批商品,销售价格100000元(不含税价),税率13%,销售条件为2/10、1/20、n/30。

乙公司在确认收入时,按照购买方历史数据,暂估购买方会享受最高2%的现金折扣;但是截至12月31日购买方未付款,乙公司重新估计购买方会享受1%的折扣。

解析:

1.旧收入准则下(含小企业会计准则)的财税处理

(1)2021年12月份全额确认收入:

借:应收账款 113000元

贷:主营业务收入 100000元

应交税费-应交增值税(销项税额) 1300元

(2)在12月31日前没有收到货款,除非有发生坏账损失的可能需要计提坏账准备外,会计上不需要额外进行会计处理。

(3)由于现金折扣尚未实际发生,2021年度不能税前扣除,会计处理也没有确认,因此税务处理与会计处理一致,没有税会差异,不需要进行纳税调整。

2.新收入准则下的财税处理

(1)2021年12月21日确认收入:

借:应收账款 113000元

贷:主营业务收入 98000元

合同负债-可变对价 2000元

应交税费-应交增值税(销项税额) 13000元

(2)2021年12月31日,重新估计了现金折扣发生的可能性,调整:

借:合同负债-可变对价 1000元

贷:主营业务收入 1000元

(3)税会差异分析

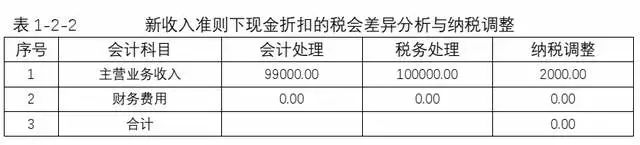

由于现金折扣尚未实际发生,会计没有确认,税务也不得税前扣除,二者没有差异;只有收入存在差异,详见表1-2-2:

2021年度纳税调整:与【案例1-2-1】一样,收入的税会差异在需要“视同销售”,通过《A105010视同销售和房地产开发企业特定业务纳税调整明细表》进行调整。

(四)年度累计已经发生的现金折扣在新收入准则下的税会差异与纳税调整问题

如果现金折扣按照新收入准则处理,全部已经按照可变对价处理,年度累计已经实际的现金折扣金额,其实对于期末可变对价的估计是没有影响的,但是与旧收入准则处理与税务处理相比较,影响还是存在的——就是导致会计确认收入金额会低于应税收入金额,同时会计处理因现金折扣确认的“财务费用”也会同等金额降低。

根据【案例1-1-1】纳税调整的说明,对于已经实际发生的现金折扣,需要通过“视同销售”调增应税收入,同时通过支出类的“其他”栏调增支出,二者虽然一增一减,不直接影响应纳税所得额,但是会影响广宣费限额扣除的计算基础,是对企业有利的。

(五)现金折扣的税务风险

现金折扣的税务风险主要是来自于采用新收入准则的“可变对价”核算后,采用旧收入准则(包括小企业会计准则)的一般不会出现税务风险。

1.按新收入准则“可变对价”核算后,会计核算相当于是净额法确认收入,税务处理依然采用的全额法,会计收入会小于应税收入,需要进行“视同销售”纳税调整,否则在“应纳税所得额”不变的情况下,会减少业务招待费、广宣费等限额扣除计算的基数,对企业不利。

2.按新收入准则“可变对价”核算后,会计核算计入“合同负债”的部分,跨年度的需要做“视同销售”纳税调整,并入应税收入,企业可能忽视而遗漏调整;或者上年度已经做“视同销售”调整交税了,下一年度未做相反调整,导致重复交税。

下一篇: 政府购买服务知识百问百答