您所在的位置:首页 - 行政事业单位各类问题解答 - 正文行政事业单位各类问题解答

公办学校是否需要申报缴纳印花税?

![]() 尤半山

03-11

【行政事业单位各类问题解答】

1151人已围观

尤半山

03-11

【行政事业单位各类问题解答】

1151人已围观

问题:

我们是事业单位学校,收到税局通知要求我们10月31日前申报印花税,按照《财政部 税务总局公告2022年第22号》学校是免税的,我们是否需要进行申报?除了合同,营业账簿之类,事业单位还要申报印花税什么内容?之前没申报过是否需要补充申报?

回复:

1、根据《中华人民共和国印花税法》第一条“在中华人民共和国境内书立应税凭证、进行证券交易的单位和个人,为印花税的纳税人,应当依照本法规定缴纳印花税”和第二条“本法所称应税凭证,是指本法所附《印花税税目税率表》列明的合同、产权转移书据和营业账簿”的规定可知:学校对外签订的书面合同是需要缴纳印花税的。

2、根据《中华人民共和国印花税法》第十二条“下列凭证免征印花税:…(六)财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据…”的规定,学校接受财产赠与的与捐赠人签订的产权转移书据免征印花税。

公告2022年第22号是就《印花税法》第十二条的解释,包括哪些学校,而不是指学校免征全部印花税。

3、根据《印花税法》第一条“在中华人民共和国境内书立应税凭证、进行证券交易的单位和个人…”的规定可知,计税合同为书面合同。

4、根据《印花税法》第五条“印花税的计税依据如下:(一)应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款…”的规定可知,计税依据为合同所列的不含税金额。

根据《印花税法》第六条“应税合同、产权转移书据未列明金额的,印花税的计税依据按照实际结算的金额确定”的规定可知,如果合同未列清楚不含税金额,则按实际结算金额作为计税依据。

5、根据第十五条“印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日”和第十六条“印花税按季、按年或者按次计征。实行按季、按年计征的,纳税人应当自季度、年度终了之日起十五日内申报缴纳税款;实行按次计征的,纳税人应当自纳税义务发生之日起十五日内申报缴纳税款”的规定可知:自2022年7月1日起,你单位签订的书面合同按季申报,纳税人应当自季度终了之日起十五日内申报缴纳税款;计税依据的合同范围为2022年7-9月签订的书面合同。

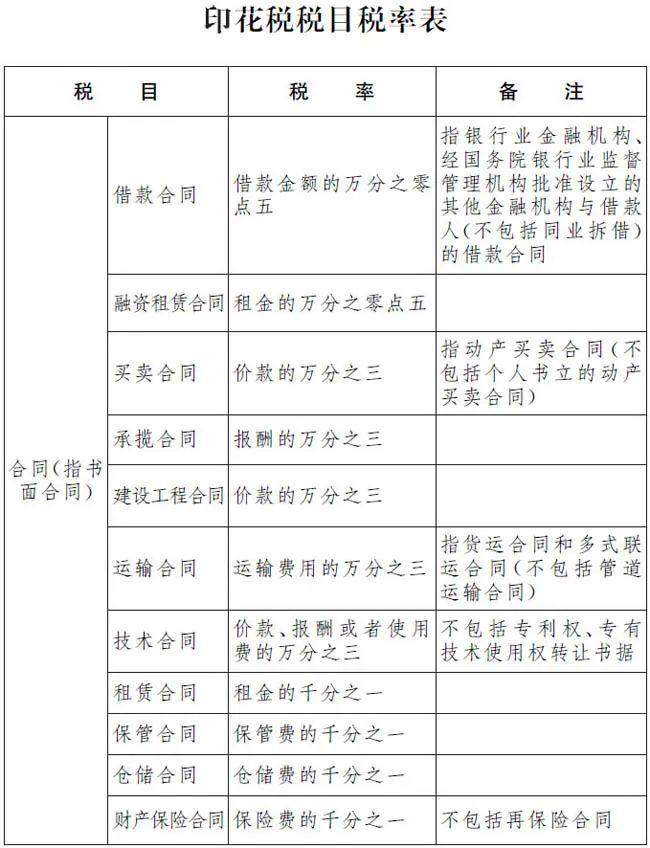

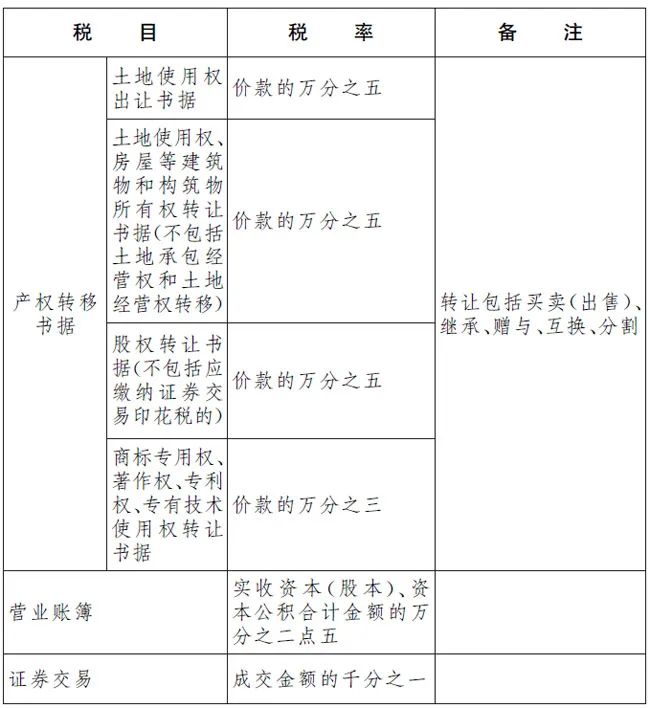

印花税税目税率表:

6、事业单位的营业账簿不需要缴纳印花税。

7、《印花税法》是2022.7.1起施行,之前有《印花税暂行条例》印花税条例,同样需要申报印税法。

【相关依据】

1、《中华人民共和国印花税法》(中华人民共和国主席令第八十九号 ,自2022年7月1日起施行)

第一条 在中华人民共和国境内书立应税凭证、进行证券交易的单位和个人,为印花税的纳税人,应当依照本法规定缴纳印花税。在中华人民共和国境外书立在境内使用的应税凭证的单位和个人,应当依照本法规定缴纳印花税。

第二条 本法所称应税凭证,是指本法所附《印花税税目税率表》列明的合同、产权转移书据和营业账簿。

第四条 印花税的税目、税率,依照本法所附《印花税税目税率表》执行。

第五条 印花税的计税依据如下:(一)应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款;(二)应税产权转移书据的计税依据,为产权转移书据所列的金额,不包括列明的增值税税款;(三)应税营业账簿的计税依据,为账簿记载的实收资本(股本)、资本公积合计金额;(四)证券交易的计税依据,为成交金额。

第六条 应税合同、产权转移书据未列明金额的,印花税的计税依据按照实际结算的金额确定。计税依据按照前款规定仍不能确定的,按照书立合同、产权转移书据时的市场价格确定;依法应当执行政府定价或者政府指导价的,按照国家有关规定确定。

第十二条 下列凭证免征印花税:

(一)应税凭证的副本或者抄本;(二)依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;(三)中国人民解放军、中国人民武装警察部队书立的应税凭证;(四)农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;(五)无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;(六)财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;(七)非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;(八)个人与电子商务经营者订立的电子订单。根据国民经济和社会发展的需要,国务院对居民住房需求保障、企业改制重组、破产、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。证券交易印花税扣缴义务发生时间为证券交易完成的当日。

第十六条 印花税按季、按年或者按次计征。实行按季、按年计征的,纳税人应当自季度、年度终了之日起十五日内申报缴纳税款;实行按次计征的,纳税人应当自纳税义务发生之日起十五日内申报缴纳税款。证券交易印花税按周解缴。证券交易印花税扣缴义务人应当自每周终了之日起五日内申报解缴税款以及银行结算的利息。

2、《关于印花税若干事项政策执行口径的公告》(财政部 税务总局公告2022年第22号,自2022年7月1日起施行)

四、关于免税的具体情形

(一)对应税凭证适用印花税减免优惠的,书立该应税凭证的纳税人均可享受印花税减免政策,明确特定纳税人适用印花税减免优惠的除外。

(二)享受印花税免税优惠的家庭农场,具体范围为以家庭为基本经营单元,以农场生产经营为主业,以农场经营收入为家庭主要收入来源,从事农业规模化、标准化、集约化生产经营,纳入全国家庭农场名录系统的家庭农场。

(三)享受印花税免税优惠的学校,具体范围为经县级以上人民政府或者其教育行政部门批准成立的大学、中学、小学、幼儿园,实施学历教育的职业教育学校、特殊教育学校、专门学校,以及经省级人民政府或者其人力资源社会保障行政部门批准成立的技工院校。

(四)享受印花税免税优惠的社会福利机构,具体范围为依法登记的养老服务机构、残疾人服务机构、儿童福利机构、救助管理机构、未成年人救助保护机构。

(五)享受印花税免税优惠的慈善组织,具体范围为依法设立、符合《中华人民共和国慈善法》规定,以面向社会开展慈善活动为宗旨的非营利性组织。

(六)享受印花税免税优惠的非营利性医疗卫生机构,具体范围为经县级以上人民政府卫生健康行政部门批准或者备案设立的非营利性医疗卫生机构。

(七)享受印花税免税优惠的电子商务经营者,具体范围按《中华人民共和国电子商务法》有关规定执行。

Tags: 行政事业单位 行政事业单位各类问题解答

下一篇: 报废的原材料和产成品如何计算进项税额转出