您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

例解居民个人取得境外所得如何进行个税汇算

![]() 尤半山

03-12

【税务相关问题解答】

362人已围观

尤半山

03-12

【税务相关问题解答】

362人已围观

Q:我是中国居民,任职于境内某建筑公司,2021年9月被派往尼日利亚为“一带一路”建设工地承担设计工作,当年在尼日利亚工作期间取得了工资薪金收入,同时在当地投资取得分红收入,这两部分收入需要回国申报缴纳个人所得税吗?

A:依据《中华人民共和国个人所得税法实施条例》第三条以及《财政部 税务总局关于境外所得有关个人所得税政策的公告》(财政部 国家税务总局公告2020年第3号)(以下简称3号公告)第一条规定,您取得的这两部分收入属于境外所得。依据《个人所得税法》第一条规定,居民个人从中国境内和境外取得的所得需要在我国依法缴纳个人所得税。

Q:我的境外所得在国外已经缴纳过个人所得税了,会不会产生重复纳税呢?

A:不会产生重复纳税,国外已纳的税款可以抵免。依据《个人所得税法》第七条规定,居民个人从中国境外取得的所得,可以从其应纳税额中抵免已在境外缴纳的个人所得税税额,但抵免额不得超过该纳税人境外所得依照该法规定计算的应纳税额。依据3号公告第三条规定,所得项目不同,抵免限额的计算方法也不同。

| 抵免限额 | 计算方法 |

| 来源于一国(地区) 综合所得的抵免限额 | 中国境内和境外综合所得应纳税额×来源于该国(地区)的综合所得收入额÷中国境内和境外综合所得收入额合计 |

| 来源于一国(地区) 经营所得的抵免限额 | 中国境内和境外经营所得应纳税额×来源于该国(地区)的经营所得应纳税所得额÷中国境内和境外经营所得应纳税所得额合计 |

| 来源于一国(地区) 其他分类所得的抵免限额 | 该国(地区)的其他分类所得分别单独计算的应纳税额 |

| 来源于一国(地区) 所得的抵免限额 | 来源于该国(地区)综合所得抵免限额+来源于该国(地区)经营所得抵免限额+来源于该国(地区)其他分类所得抵免限额 |

Q:那真是太好了,请指导我一下如何办理境外所得的税款申报和抵免。2021年我从境内取得工资薪金120000元,劳务报酬10000元,这两部分所得在境内缴纳了3608元个人所得税。在尼日利亚取得工资薪金100000元、利息股息红利60000元,同时在尼日利亚缴纳了个人所得税16080元。此外,我还有符合规定的“三险一金”40080元(其中基本养老保险14400元,基本医疗保险3600元,失业保险480元,住房公积金21600元),专项附加扣除(子女教育)12000元。请帮我计算一下汇算清缴时是否需要补税?

A:按照您提供的收入、扣除和已纳税额情况,分“三步走”,首先区分所得类型,按国内税法规定计算应纳税额;然后在应纳税额基础上计算境外所得抵免限额;最后根据在境外的已纳税额进行抵免后,计算汇算清缴实际应补税款。具体计算如下:

01、计算应纳税额

全球综合所得收入额=120000+10000+100000-10000×20%=228000(元)

全球综合所得应纳税额=(228000-60000-40080-12000)×税率-速算扣除数=115920×10%-2520=9072(元)

来源于尼日利亚的利息股息红利所得应纳税额=60000×20%=12000(元)

02、计算抵免限额

尼日利亚综合所得的抵免限额=9072×100000/228000=3978.95(元)

尼日利亚利息股息红利所得的抵免限额=12000(元)

来源于尼日利亚所得的抵免限额=3978.95+12000=15978.95(元)

03、进行抵免后计算应补税款

您在尼日利亚缴纳了个人所得税16080元,大于该国的抵免限额15978.95元,因此本年可以抵免15978.95元,剩余101.05元可以在以后五个纳税年度内结转抵免。

您2021年度全球综合所得应纳税额9072元,利息股息红利所得应纳税额12000元,扣除境内已缴税款3608元以及可抵免的境外已缴税款后,汇算清缴应补税款为:9072+12000-3608-15978.95=1485.05(元)

Q:明白啦!那我应该什么时间申报,申报地点在哪?

A:根据3号公告的规定,您应当在取得所得的次年3月1日至6月30日内申报纳税。同时,公告对于纳税申报地点也有明确规定,境内有任职、受雇单位的,应当向中国境内任职、受雇单位所在地主管税务机关办理纳税申报;在中国境内没有任职、受雇单位的,向户籍所在地或中国境内经常居住地主管税务机关办理纳税申报;户籍所在地与中国境内经常居住地不一致的,选择其中一地主管税务机关办理纳税申报;在中国境内没有户籍的,向中国境内经常居住地主管税务机关办理纳税申报。因此,您应向境内任职、受雇单位所在地主管税务机关办理纳税申报。

Q:那我该如何进行申报呢,需要上门办理吗?

A:您可以采取网上申报、上门申报或者邮寄申报的方式,其中网上申报比较方便、快捷,建议您使用网页Web端办理标准申报。

如您选择网上申报,可以进入国家税务总局大连市税务局官方网站(http://dalian.chinatax.gov.cn/),点击【自然人税收管理系统】进入自然人电子税务局。

您可以选择扫码登陆或者密码登陆两种登陆方式进入办税界面。

从顶部菜单【我要办税】-【税费申报】-【年度汇算(取得境外所得适用)】进入。

进入后选择申报年度,点击【确定】后进入“基础信息”页。

姓名、国籍、证件类型、证件号码、手机号由系统带出,您只需要填写正确的电子邮箱和联系地址,核对无误后点击【下一步】。

基础信息确认后,进入“综合所得计税信息页”页面,点击【查询】,系统会将境内预缴数据带回当前页面,您仅需核对境内收入和扣除信息。对于从境外取得的1000000元工资薪金,您需手动填写至对应栏次。

填写完成后点击【下一步】进入“其他项目所得计税信息”页,对于从境外取得的60000元利息股息红利,您需手动填写至对应栏次。

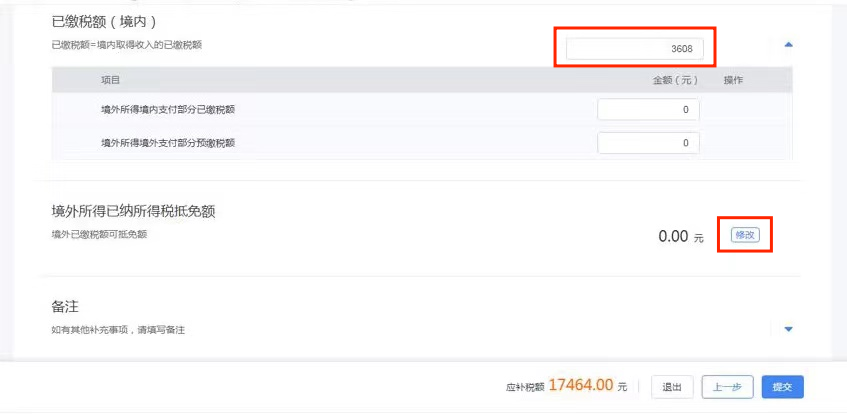

填写完成后点击【下一步】进入“税款计算”页面,您需将境内已缴税额(3068元)手动填写至对应栏次,并点击【修改】填报境外所得已纳税额抵免额。此项共需填报三部分:本年度各国可抵免明细填写、本期实际可抵免额计算、资料上传。

本年度各国可抵免明细填写:因您在尼日利亚取得工资薪金所得和利息股息红利所得,因此需要分别点击综合所得和其他分类所得,并新增收入明细。

01、综合所得

进入【综合所得】页面,点击【新增】,国家(地区)选择尼日利亚联邦共和国,所得项目选择工资薪金所得,该国(地区)收入填写120000。填写完毕,点击【确定】,应纳税额填写第三问中计算得到的全球综合所得应纳税额9072元。

02、分类所得

进入【其他分类所得】页面,点击【新增】,国家(地区)选择尼日利亚联邦共和国,所得项目选择利息、股息、红利所得,该国(地区)应纳税所得额填写60000,填写完毕,点击【确定】。

本期实际可抵免额计算:完成本年度各国可抵免明细填写后,向下滑动页面,点击【编辑】,手动填写本年境外已纳税额(16080元)、第三问中计算得到的本年抵免额(15978.95元),系统自动计算可结转以后年度抵免额(101.05元)。

资料上传:因您在尼日利亚已缴个人所得税可以进行抵免,所以需要点击加号上传必要的证明资料。您应当上传境外税务机关出具的税款所属年度的完税证明、税收缴款书或者纳税记录等纳税凭证。如果您确实无法提供纳税凭证,可同时上传境外所得纳税申报表(或者缴税通知书)以及对应的银行缴款凭证等资料。

数据填写完毕并上传证明资料后,您可以提交申报并缴纳税款。

Q:最后想问一下,如果我想上门申报或者邮寄申报,该如何填写申报表呢?

A:如您不方便通过自然人电子税务局办理,您也可以填写个人所得税年度自行纳税申报表(B表)。申报资料获取方式:大连市税务局门户网站——个人所得税改革专栏——综合所得汇算——申报表下载栏目下载或就近办税服务厅领取。填写完毕后,您可以前往办税服务厅办理或选择邮寄申报。

上一篇: 企业以股权公益性捐赠如何确认股权转让收入

下一篇: 中华人民共和国刑事诉讼法