您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

收入和成本是房地产企业所得税汇算清缴的两大主题

![]() 尤半山

03-12

【税务相关问题解答】

454人已围观

尤半山

03-12

【税务相关问题解答】

454人已围观

汇算清缴中对结转收入和计税成本的调整时从项目全周期角度进行的,各期成本会随着到票、后续增加支出、公摊增加、预提费用变化、预算造价调整等动态调整,以下主要案例解析涉及多期项目收入和成本结转的项目逻辑。

一、收入确认的纳税调整

(一)分期分成本对象计税面积和计税收入数据

通过sumifs等函数汇总,可形成以下汇总表:

需注意,各期各成本对象对应的总可售面积无法从销售台账中获取,需从项目面积表中取数。以上细化到分期分核算对象的计税收入表格,可以和后续计税成本计算对应,形成对各期动态毛利额的调整。

比如某项目经汇总后形成以下表格:

其中,计税收入需对销售台账原始数据按税务口径梳理。主要包括:

1、各销售单元应收款(包括合同总价+面积补差款+滞纳金/违约金等)、累计已收款、合同签约建筑面积等原始关键信息。

2、在此基础上还需要考虑项目属于新老项目(2016-5-1起营改增)、以及增值税选择简易或一般计税方式、以及收款时间在营改增前后,以及增值税税率变化(2018年5月1日起11%到9%)、以及交房时点增值税清算纳税义务产生等来做价税拆分。

实操上可以在销售台账各销售产品后再增加对应期数、成本对象、收款比例、计税面积、计税收入等字段。计税收入的确认原则上需按31号公告第六条规定了7种收入确认情形来判断。

实操上可以简化处理,可根据实际收款来计算计税收入,并根据收款比例(累计已收款/应收款)*单套建筑面积来计算计税面积,需注意由于实际收款可能大于合同金额,比例如大于100%则按实际单套建筑面积作为计税面积,合同金额也可能存在变更的情况,需及时更新销售台账,确保结转面积无误。

以上需具体到单套产品来确认,不可以通过汇总后的收款比例来计算计税面积。比如上述案例收款比例有高于100%的,也应按明细数据汇总,不可以超过总可售面积。低于100%的,如六期地上建筑,不可以按总可售面积*收款比例计算,需具体到明细单套换算后汇总。

有的房企按签约收入和签约面积来确认计税收入和结转计税成本,甚至有的按累计收款确认收入和签约面积对应结转计税成本,都是有问题的。

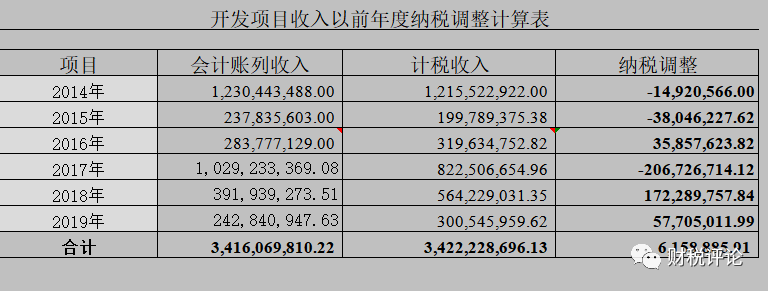

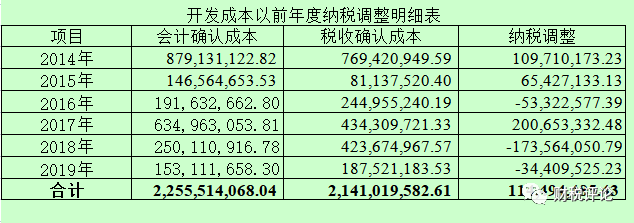

(二)汇总项目公司以前年度收入确认纳税调整表

通过以前年度汇缴底稿和申报表取数,得到以下汇总表。此处纳税调整正数为收入调增,负数为收入调减。下同。(所有涉及纳税调增或调减,都是相对于会计利润而言的,涉及成本事项调整理解不要搞反了)

通过以前年度纳税调整汇总表,可以得到会计累计确认收入,税法累计确认收入及差异。

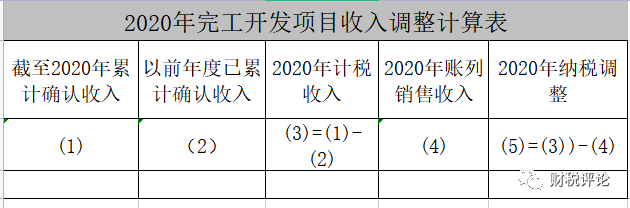

(三)通过轧差法计算当年应确认计税收入

由于房地产开发企业所得税是按公司计算的,所以通过以下各期混同的轧差法计算纳税调整额即可。没太大必要具体到每期应做的纳税调整。

当然也可以具体到每期,动态调整各期结转收入、成本和实际毛利率。

此处(1)=步骤一中的计税收入汇总(7)

(2)=步骤二中的汇总B

(4)=当年科目余额表中的主营业务收入

或者换个逻辑计算2019年纳税调整金额(5)=(1)-步骤二汇总A-(4)-步骤二汇总C,结果是一样的。

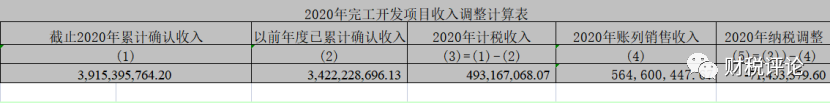

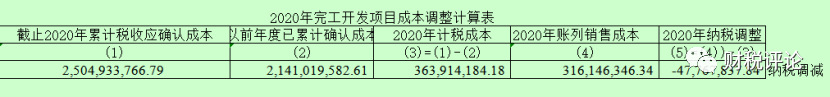

本案例中,截至2020年累计确认收入按第一步第(8)项累计计税收入;

以前年度已累计确认收入按第二步中第二列的汇总数;

2020年账列销售收入取当年度科目余额表主营业务收入中的销售收入,或经审计后的报表数据。

二、成本结转的纳税调整

(一)汇总形成分期分业态(成本对象)计税面积和计税收入数据

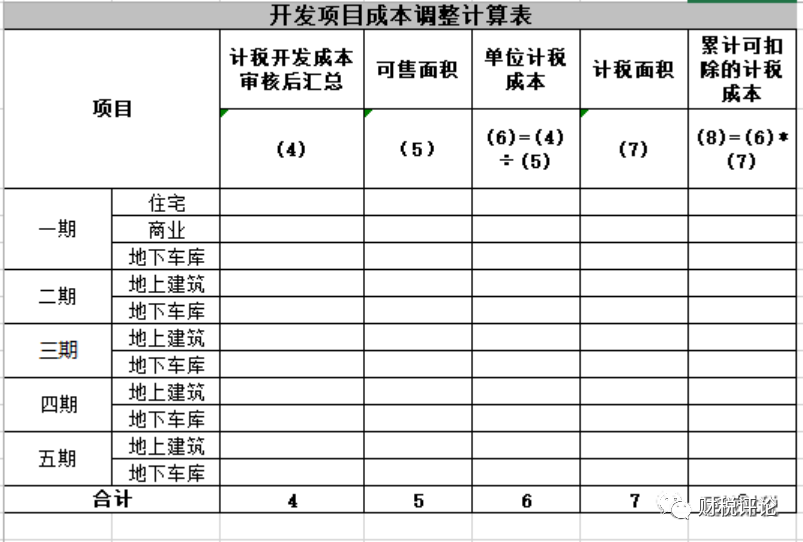

最复杂的对六大类账载开发成本的纳税审核和调整(以后再专题举例)完成后,形成以下汇总表。

可售面积、计税面积同前一期收入确认里边概念一样,取面积表数据即可。以上细化到分期分核算对象的计税成本表格,可以和前一期计税收入计算对应,形成对各期动态毛利额的调整。

根据31号文,企业在进行成本、费用的核算与扣除时,必须按规定区分期间费用和开发产品计税成本、已销开发产品计税成本与未销开发产品计税成本。

企业在结算计税成本时其实际发生的支出应当取得但未取得合法凭据的,不得计入计税成本,待实际取得合法凭据时,再按规定计入计税成本。结合2012年15号公告第六条“根据《中华人民共和国税收征收管理法》的有关规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年”之规定,可以理解为房地产取得合法凭据可计入计税成本的最长时限为5年。

开发产品完工以后,企业可在完工年度企业所得税汇算清缴前选择确定计税成本核算的终止日,不得滞后。(一般而言,是否取得发票不以资产负债表日为准,而是以汇缴审核时间点为准)

下表主要逻辑为:

已销开发产品的计税成本,按当期已实现销售的可售面积和可售面积单位工程成本确认。可售面积单位工程成本和已销开发产品的计税成本按下列公式计算确定:

可售面积单位工程成本=成本对象总成本÷成本对象总可售面积

已销开发产品的计税成本=已实现销售的可售面积×可售面积单位工程成本

该表已取得发票成本计算比较复杂和关键,包括了对六大成本(土地征用费及拆迁补偿费、前期工程费、建筑安装工程费、基础设施建设费、公共配套设施费、开发间接费)合规有票成本的审核、还涉及到32条规定可预提的成本的计提。汇总各项成本后,还需要根据不同分摊原则归集到各期的成本对象上。依据31号文允许的分摊方式进一步分摊。

比如土地成本各期之前一般先按占地面积分摊,各期内业态一般按可售面积分摊。另外,不计容的地下车库等一般不分摊土地成本。很多房企甚至根据第33条规定,地下车库不分摊包括土地的所有开发成本。

从上表可以看出,区分不同成本对象后,单位成本差异可能很大,如果是地下车库等去化慢同时单位成本又低的话,当期需结转的毛利也就相对少了,会发生当期少交所得税得时间性差异。

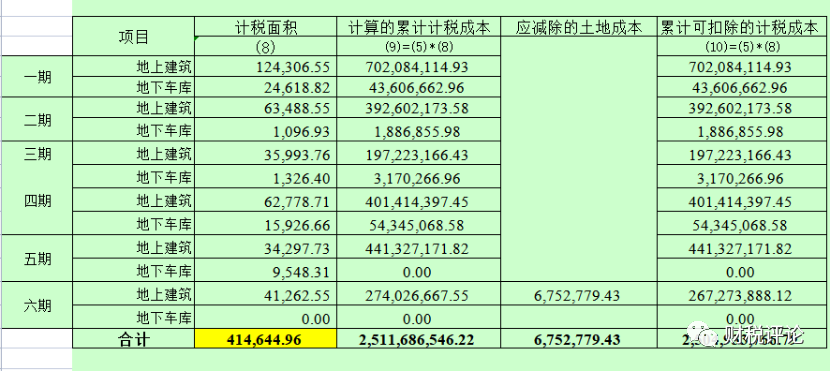

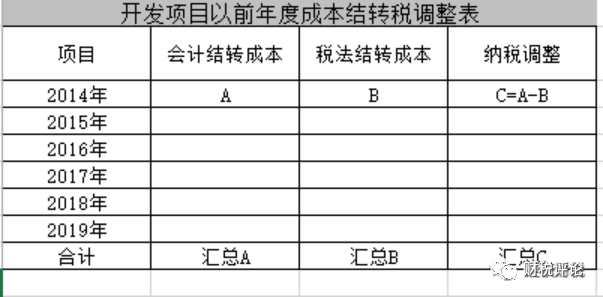

(二)汇总项目公司以前年度收入确认纳税调整表

通过以前年度汇缴底稿和申报表取数,得到以下汇总表。

此处纳税调整正数对应最终应纳税所得额调增(成本调减),负数对应最终应纳税所得额调减(成本调增)。

(三)通过轧差法计算当年应结转计税成本

由于房地产开发企业所得税是按公司计算的,所以通过以下各期混同的轧差法计算纳税调整额即可。没太大必要具体到每期应做的纳税调整。

此处(1)=步骤一中的计税成本汇总8

(3)=步骤二中的汇总B

(4)=当年科目余额表中的主营业务成本,或经审计后的报表数据。

通过以上计税收入和计税成本的纳税调整,对于多期项目汇缴各期税收实际毛利额的动态调整也完成了。

下期我们结合本案例回到所得税年报纳税调整明细表和视同销售和房地产开发企业特定业务纳税调整明细表学习房企汇算清缴。