您所在的位置:首页 - 税务筹划 - 正文税务筹划

红筹回归涉税分析

![]() 尤半山

03-12

【税务筹划】

461人已围观

尤半山

03-12

【税务筹划】

461人已围观

背景 话说世界局势,瞬息万变,今天一片祥和,明日战火纷飞,相信大部分民众都是支持和平的,但是无奈的是,有时天平不会像我们期望的那样去保持平衡。俄乌战事已持续多日,局势的紧张,对全球经济也带来了诸多不确定性。早年间走出国门寻求长远发展的企业也在思考未来的方向。这不,通过搭建红筹架构在西天取经的唐僧师徒也意识到了泱泱大国的稳定有力给企业发展带来的契机,犹如远嫁他方的姑娘,幡然悔悟,只想赶紧回归祖国的怀抱。但是请佛容易送佛难,搭建好的架构,如何合理平移至国内?又会涉及哪些税费呢?让我们一起来探索一下吧。

分析

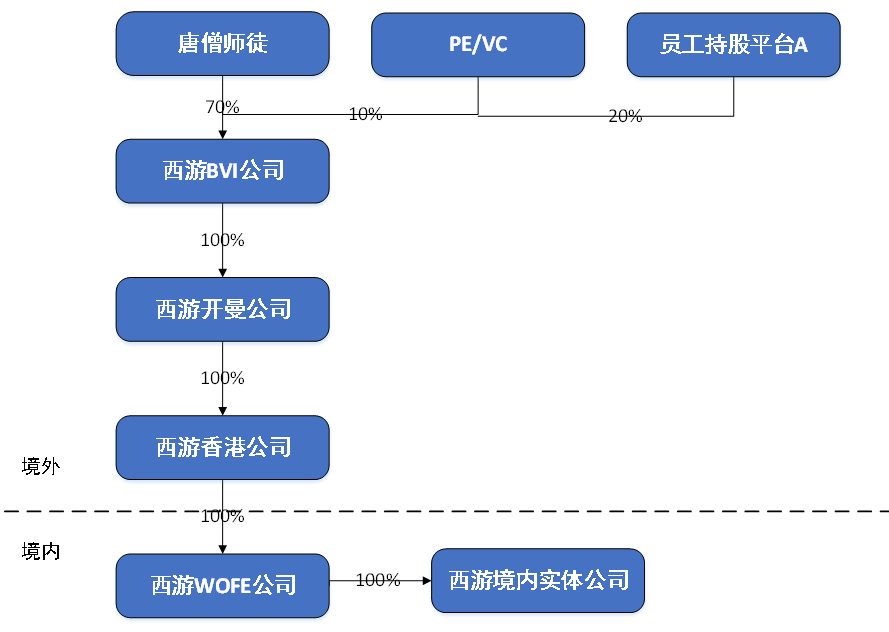

红筹搭建架构原型如下图

上述公司中只有境内实体公司有外部交易,属于集团范围内的输血源泉,其他公司的收益主要来自于境内实体公司的分红。

近年来,由于疫情影响,境外上市发行市盈率普遍较低,股价持续低迷,于是唐僧师徒希望回归国内谋求A股上市,实现红筹回归。理想有多丰满,现实就有多骨干,适应了海外的气候,想要回归谈何容易呀!必须要有抽丝剥茧的勇气,气拔山河的魄力,才会有足够的决心把已经建好的高楼推倒重新建起。

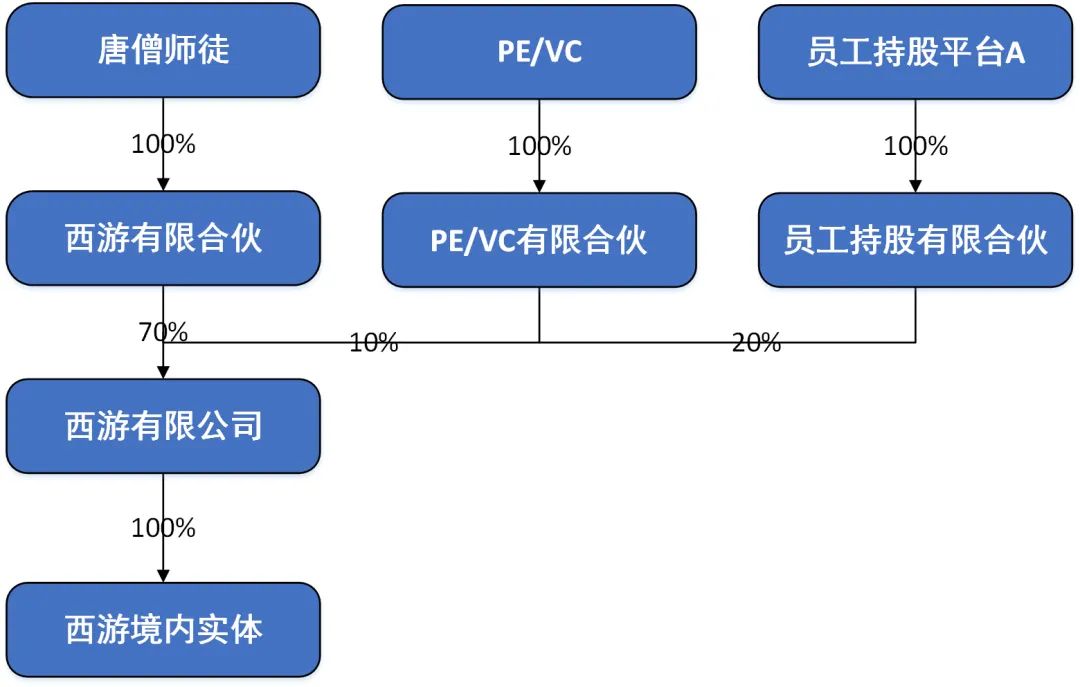

对于红筹回归涉及的拆除和重新搭建,如果不考虑股权激励等问题,单从架构调整上来看,目前常走的路径主要包含以下三步:

第一步:境内持股平台搭建

唐僧师徒、PE/AC、员工持股平台A在境内设立持股平台(通常口径为在园区成立有限合伙企业);

第二步:境内增资及境外分红

增资:第一步搭建好的平台向WOFE公司或西游境内实体公司增资;

分红:境内实体公司向上分红,这样可以降低后续股权转让过程中溢价偏高带来的税负问题。

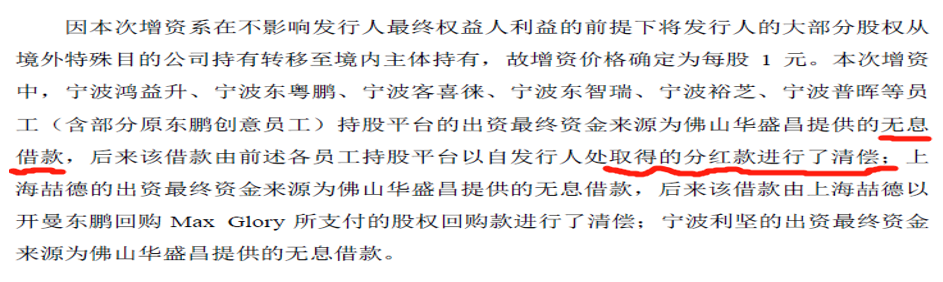

该步骤中,增资过程中可能存在缺乏足额资金的问题,有些上市公司采用向架构内关联方借款的情况,待分红后,再用分红款偿还借款。具体可见东鹏控股[003012]于2020年9月的首次公开发行A股股票招股说明书:

第三步:境外公司向境内平台转让股权

为了切断海外关系,西游外商独资公司将西游境内实体公司股权转让给境内持股平台;同时,为了使得境外的分红能够回到新搭建的平台下,有些公司(比如康鹏科技等)选择将最终持有分红的BVI公司或者开曼公司股权平移给境内持股平台。当然,也存在直接将境外公司注销的情况。

规划图做好了,后面如何操作呢?涉税情况是怎样的呢?

第一步:境内持股平台搭建

该过程主要是设立新的持股平台,除了小额印花税外不涉及其他税金。

一般情况下,持股平台主要包含三种基本模型,有限责任公司、有限合伙企业和信托等非法律主体的金融产品嵌套,各有优缺,各公司可根据自身情况选择其中一种模式或者几种模式的嵌套组合。关于持股平台的应用及涉税情况分析可参考税律风云2021年8月11日文章《非上市公司股权激励主体如何选择?》,此处就不再赘述了。

综合考虑西游集团公司税负,唐僧师徒及其他投资主体成立平台公司时,若分红资金需再次投入到实体公司,鉴于分红涉及的企业所得税和个税问题,建议搭建有限合伙企业+有限责任公司的双层持股平台架构,这样本次分红至有限责任公司时可享受居民企业间分红免征企业所得税的优惠,同时也避免了有限合伙企业单层持股平台架构下,下属实体公司直接向合伙企业分红涉及的个人所得税问题。

第二步:境内增资及境外分红

境内增资:一般只涉及增资过程中的印花税;

境外分红:分红过程主要涉及香港公司的预提企业所得税问题。这里要视情况分别处理:

若西游香港公司是香港的居民企业,则根据境内与香港的税收协定,香港公司对境内投资公司的持股比例在25%以下时,按照10%预提所得税,持股比例在25%以上时,按照5%的比例预提所得税。

若西游香港公司非协定国居民企业且非中国境内居民企业,那么不好意思,香港公司的分红所得只能按照10%预提所得税。

当然,若香港公司若为中国境内居民企业,则分红所得是免征企业所得税的。

在进行增资和分红过程中,西游集团也是考虑到分红过程中的预提所得税,先由境内平台公司进行增资,然后再进行分红,那么对于境内平台公司持股部分的分红所得是免征企业所得税的。

第三步:境外公司向境内平台转让股权

境内实体公司股权转让:该步中,西游境内实体公司彻底与境外架构决裂。犹如外星探测器的剥离,从此各自安好,不相往来。香港公司将持有WOFE公司的股权转让给境内持股平台。此处,不得不重新提及境内与香港的税收协定,但是与分红的涉税情况刚好相反,持股比例高于25%时,是需要按照10%预提企业所得税的,如果连续12个月持股比例均低于25%,中国境内没有征税权(根据《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排第二议定书》第五条)。于是唐僧师徒不怀好意的笑了,那我分红时境外持股比例高于25%,分红完之后,境内平台进行增资,使得香港公司的持股比例低于25%,满12个月之后再进行股权转让不就完美了吗?哈哈哈,看把你们嘚瑟的。架构搭建绝非单纯考虑税负,各公司需根据自身情况综合处理。

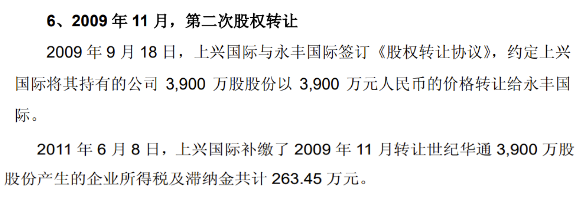

不过如果境内实体公司没有大额增值的资产,其实本次股权转让涉税金额也在可控范围内,大可不必过分忧虑哦!但是一定要注意,如果存在大额增值资产及未分配利润的情况下,对境内实体公司的转让价格一定要符合独立交易原则,否则按照《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》、《中华人民共和国税收征收管理法实施细则》、以及《特别纳税调整实施办法(试行)》等的相关规定,税务机关是有权按照合理方法进行调整的。比如世纪华通(002602)在2011年7月首次公开发行股票招股说明书中披露按照实缴资本金转让股权,以及后续被税务稽查补税的情况:

境外公司平移或注销:基本上不涉及任何税负,避税天堂的名声可不是盖的!

至此,西游境内实体公司的红筹回归已经全部实现,让我们来看一下重新搭建的架构是否依旧美丽呢?

你挑着担,我牵着马,迎来日出,送走夕(西)霞,回顾度过的里程,踏平坎坷终回归,志向依然未改,往后日子,让我们奋力振翅高飞!

上一篇: 挂靠业务的发票开具管理策略设计要点

下一篇: 中华人民共和国城市房地产管理法