您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

减免六税两费优惠的新政解读

![]() 尤半山

03-12

【税务相关问题解答】

353人已围观

尤半山

03-12

【税务相关问题解答】

353人已围观

减免六税两费优惠的新政解读

导读:

1.3号公告规定的月份和判断标准你绕晕了吗?

2.新设企业是否符合条件的判断核心是什么?

3.直接套用——一张表总结新政;

4.3号公告的瑕疵和对应的税务筹划点;

一、引言

《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税[2019]13号)已规定小规模纳税人可在50%范围内减征六税两费,但该政策已于2021年12月31日到期,按照中央目前对小企业的扶持力度,必然会发文延续,且各地在申报时已自动延续减免。

果不其然,新政策在两会期间如期而至,同时进一步将减免范围拓展到小微企业和个体工商户。看政策条款似乎简单明了,但在研读国税总局3号公告的正文和解读时,似乎有点让人晕头转向,主要有以下几个方面:

1.第一条的期间是申报期还是所属期?

2.究竟哪个期间用哪年的汇算清缴结果判断?

3.假设新设企业3月份申报当年1-6月的房产税(即按规定提前申报部分月份),如何判断是否符合政策?

4.假定新设企业汇缴前符合政策,4月份汇缴结果显示不符合政策,则4月份申报3月份税金时能否享受减免?5月份申报4月份税金时是否享受减免?

为了更好地理解和使用政策,笔者进行了简单的归类总结,后续企业在判定是否符合该优惠条件时,只需对照后附表格即可判定。

为便于大家对政策及附表的理解,本文仍然先对政策进行简要梳理。

二、政策要点

1.享受对象

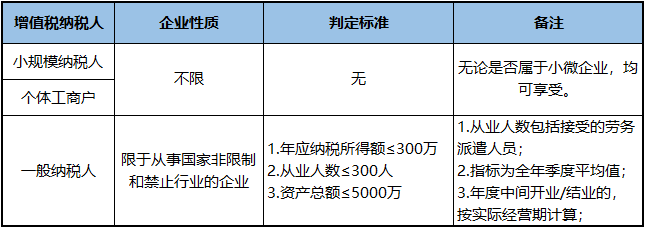

三种纳税人:小规模、小微企业、个体工商户。

2.享受条件

(1)小规模、个体工商户

均可享受,不限制行业、收入等规模。

但需注意小规模、个体工商户连续12个月销售额超过500万的,按现有规定需转为一般纳税人。转为一般纳税人后,只有符合小微企业的方可享受。

(2)小微企业

①行业条件:从事国家非限制和禁止行业;

②企业条件:年度应纳税所得税≤300万、从业人数≤300人、资产总额≤5000万;

其中人数和资产总额按季度平均数计算:

季度平均值=(季初值+季末值)÷2

全年年季度平均值=全年各季度平均值之和÷4

3.优惠内容

在50%范围内减免六税两费。其中

六税:资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税;

两费:教育费附加、地方教育附加。

证券交易印花税一般由证券公司扣缴,与企业关系不大,可认为日常经营的印花税均可减免。

为方便记忆,可记忆为:房土带附加,资源占印花;

同时根据前期政策实施的情况,各地税局基本直接按50%减免。

4.注意事项

(1)小微企业从业人数不仅包括正常签订劳动合同的人员,也包括接收的劳务派遣人员;

(2)年度中间开业或终止经营的,按实际经营期计算从业人数和资产总额。

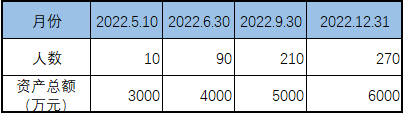

比如甲公司2022年5月成立,系一般纳税人,人数和资产总额如下:

则,二季度人数平均值=(10+90)÷2=50;

三季度人数平均值=(90+210)÷2=150;

四季度人数平均值=(210+270)÷2=240;

全年人数平均值=(50+150+240)÷3=147人

(注意:经营期只有3个季度)

资产总额同理,全年平均资产总额=4500万元

因此如甲公司2022年应纳税所得额小于300万元,则符合小微条件。

(3)小微企业的判定标准为所得税年度汇算清缴。但首次汇算清缴前设立时或截至上月符合小微条件的,可先行享受该优惠政策。具体见政策小结。

(4)政策期限:2022年1月1日至2024年12月31日。

5.政策依据

(1)《财政部 税务总局关于进一步实施小微企业“六税两费”减免政策的公告》(财政部 税务总局公告2022年第10号);

(2)《国家税务总局关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》(国家税务总局公告2022年第3号);

三、政策小结

1.总体条件

2.属于一般纳税人的小微企业具体判定条件

备注:可点开开大图。

如涉及逾期办理或更正汇算清缴申报的,应根据逾期办理或更正申报的结果作为判定标准,且需要对已享受的优惠追溯更正(反避税手段,本文原创:旺文生义)。

3.核心观点

新设企业首次汇缴的,主要看申报期间;

存续企业,主要看所属期间。

4.政策瑕疵

根据3号公告第一条第二款:按规定办理首次汇算清缴后确定不属于小型微利企业的一般纳税人,自办理汇算清缴的次月1日至次年6月30日,不得再申报享受“六税两费”减免优惠;按次申报的,自首次办理汇算清缴确定不属于小型微利企业“之日”起至次年6月30日,不得再申报享受“六税两费”减免优惠。

即汇缴申报当日起就不得享受,笔者认为实操中无意义,不如直接规定为次日更妥当。

例:甲公司2021年9月成立,属于一般纳税人,首次汇缴前符合小微条件。甲公司拟于2022年5月18日申报汇算清缴所得税,汇算清缴测算结果显示已不符合小微条件。同时甲公司当日存在按次缴纳的耕地占用税100万元。

按政策规定,如果甲公司先申报所得税,则耕地占用税已不能享受减征50%优惠。但实际上,从经济人假设角度而言,甲公司会先选择申报耕地占用税,此时由于尚未办理首次汇缴,仍可享受减征50%优惠。

因此政策直接规定:按次申报的,自首次办理汇算清缴确定不属于小型微利企业之“次日”起,更为实在。

5.税务筹划

(1)对于集团企业,在应纳税所得额符合条件的情况下,可优化人员及资产配置,使得满足小微企业条件;

(2)在人员和资产符合条件的情况下,可通过转移定价方式使得应纳税所得额在300万元内,但需注意关联方定价的合理性;

(3)对于新设企业,可通过首次所得税测算结果控制汇算清缴申报时间,最大化减税效益。存续企业无影响。

以上受制于个人理解能力,如果错误还望批评指正!