您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

如何判定“六税两费”减半优惠资格?

![]() 尤半山

03-12

【税务相关问题解答】

381人已围观

尤半山

03-12

【税务相关问题解答】

381人已围观

如何判定“六税两费”减半优惠资格?

近日,财政部税务总局印发《关于进一步实施小微企业“六税两费”减免政策的公告》(财政部 税务总局公告2022年第10号),将2019年1月1日至2021年12月31日执行的资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加(以下简称“六税两费”)减半征收的税收优惠延期到至2024年12月31日,并将适用范围由原先的“增值税小规模纳税人”扩展到“增值税小规模纳税人、小型微利企业和个体工商户”。同时,国家税务总局配套印发《关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》(国家税务总局公告2022年第3号),就减税资格判定等征管问题予以明确。

读懂新“六税两费”减半优惠政策,凡人以为可以从两个维度着手。

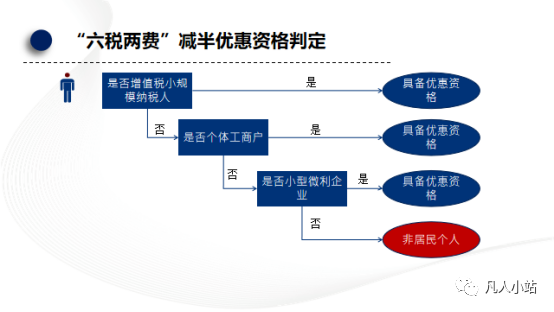

一:判定“六税两费”优惠资格的“三步曲”

判定企业是否符合“六税两费”减半优惠政策范围,总的来说可以按照三个步骤依序进行。

首先,判定纳税人是否增值税小规模纳税人。纳税人是增值税小规模纳税人的,即符合“六税两费”减半优惠范围,在纳税人登记为一般纳税人前,不需要进行其他判定。

如果纳税人是增值税一般纳税人,接下来需要判定是否是“个体工商户”。如果是个体工商户,也符合“六税两费”减半优惠范围。

如果纳税人是增值税一般纳税人且不是个体工商户,就需要判定是否符合“小型微利企业”。10号公告中小型微利企业同样遵循从事国家非限制和禁止行业,同时符合应纳税所得额、从业人数、资产总额“335”的判定标准。

如图:

二:小型微利企业适用“六税两费”优惠的三种情况

由于企业是否小型微利企业需要按年度判定。因此小型微利企业“六税两费”优惠也是以企业所得税年度汇算结果判定,其“小型微利企业”减税资格有效期一年,即:自办理汇算清缴年度的7月1日起到次年6月30日期间内享受。同时3号公告中设定的“六税两费”整体优惠期限为“2022年1月1日至2024年12月31日”,因此具体判定可分正常汇算企业、新设立企业和特别情形企业三种情况分别判定:

(一)一般纳税人企业按照汇算结果分年判定优惠资格

企业2021年5月31日前办理2020年汇算清缴结果确定为小型微利企业的,其“六税两费”自2022年1月1日起到2022年6月30日,可享受减半征收。

企业2022年、2023年5月31日前办理上年汇算清缴结果确定为小型微利企业的,其“六税两费”自2022年7月1日起到2023年6月30日、2023年7月1日起到2024年6月30日,可享受减半征收。

企业2024年5月31日前办理2023年汇算清缴结果确定为小型微利企业的,其“六税两费”自2024年7月1日起到2024年12月31日,可享受减半征收。

其中,企业当年办理上年汇算清缴结果确定为非小型微利企业的,其对应期间不能享受减半征。

| 企业 | 汇算清缴 | 是否小型微利 | 是否享受优惠 | 作用期间 |

| 一般纳税人,非个体工商户 | 2021年汇算2020年 | 是 | 是 | 2022年1月1日至2022年6月30日 |

| 否 | 否 | |||

| 2022年汇算2021年 | 是 | 是 | 2022年7月1日至2023年6月30日 | |

| 否 | 否 | |||

| 2023年汇算2022年 | 是 | 是 | 2023年7月1日至2024年6月30日 | |

| 否 | 否 | |||

| 2024年汇算2023年 | 是 | 是 | 2024年7月1日至2024年12月31日 | |

| 否 | 否 |

(二)新设立一般纳税人企业在首次汇算前,按行业、人数、资产、税费种判定优惠资格

新设立一般纳税人企业,首次汇算前申报“六税两费”的,当场判定优惠资质。判定是否符合小型微利企业资质时,不需要考虑“年度应纳税所得额不超过300万元”的条件,只需要企业从事国家非限制和禁止行业,对应期间从业人数不超过300人,资产总额不超过5000万元即可。对应期间按照“六税两费”的税(费)种申报期限判定:按月申报的,以申报期上月末从业人数、资产总额判定。设立当月即需要按次申报的,以设立时从业人数、资产总额判定。

新设立一般纳税人企业首次汇算后,按汇算结果确定优惠资质。首次汇算后确定不属于小型微利企业的,自汇算次月1日(不是7月1日,如3月10日汇算,即自4月1日起)至次年6月30日,不得再申报享受“六税两费”减免优惠;按次申报的,自汇算之日起(如3月10日汇算,即自3月10日起至次年6月30日,不得再申报享受“六税两费”减免优惠。

新设立一般纳税人企业首次汇算前,已按规定申报缴纳“六税两费”的,不再根据首次汇算清缴结果进行更正。

| 企业 | 首次汇算清缴 | 税种申报方式 | 判定方式 | 作用期间 |

| 新设立一般纳税人,非个体工商户 | 前 | 按期申报 | 按上月末人数、资产判定 | 自设立日到首次办理汇算申报当月 |

| 按次申报 | 按设立时人数、资产判定 | 自设立日到首次办理汇算申报当日 | ||

| 后 | 按期申报 | 按汇算结果判定 | 自办理首次汇算次月1日到次年6月30月 | |

| 按次申报 | 自办理首次汇算当日到次年6月30月 |

(三)特别情形企业按照汇算结果、属期动态调整优惠资格

1.非个体工商户一般纳税人的小型微利企业、新设立企业,逾期办理或更正汇算清缴申报的,应当依据逾期办理或更正申报的结果,追溯到汇算结果作用期间,对“六税两费”申报进行相应更正,追溯享受“六税两费”减免优惠。

2.非个体工商户小规模纳税人登记为一般纳税人的,自一般纳税人生效之日起按照小型微利企业资格适用“六税两费”减免政策。对纳税人达到一般纳税人登记标准而未登记,经通知登记逾期仍不登记的,自通知期限届满的次月起不再按照增值税小规模纳税人申报享受“六税两费”减免优惠。

上一篇: 挂靠业务的发票开具管理策略设计要点

下一篇: 中华人民共和国城市房地产管理法