您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

破产重整,以房抵债不抵税

![]() 尤半山

03-12

【税务相关问题解答】

442人已围观

尤半山

03-12

【税务相关问题解答】

442人已围观

破产重整,以房抵债不抵税

近来,大型房地产开发商爆雷信息频发,房地产行业进入“黑铁时代”,更有部分房地产开发企业已经进入或者即将进入破产程序,生存还是毁灭,破产重整还是清算,终将有个答案。

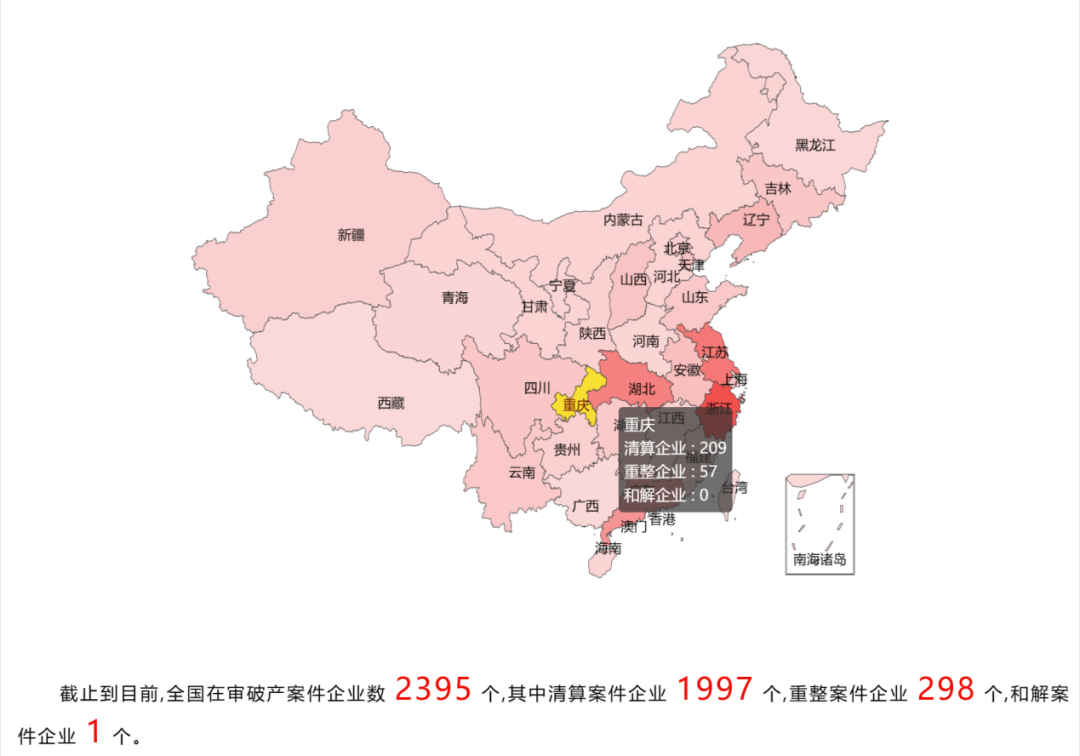

注:图片来源于全国企业破产重整案件信息网

破产重整VS破产清算:

进入破产程序的企业,无非两种结局,一是破产重整,二是破产清算。

破产重整:仍有挽救希望的企业,在征得各方利害关系人的同意后,债权人以豁免部分债务、宽限债务偿还期限、以物抵债等方式对破产企业给予一定程度的救助,使破产企业可以持续经营,并有机会挣扎存活下来。

破产清算:破产企业终止经营,变卖其全部资产,按优先级偿还债务,债权人可能承受不同程度的损失。

为说服债权人大会给与一个转危为安、涅槃重生的机会,破产企业得拿出具有说服力的重整方案,体现出重整的价值大于清算的价值。例如,如果直接破产清算,烂尾楼的价值并不高,变卖也不能还多少负债,但如果债权人愿意宽限时日,让破产企业重整旗鼓,把烂尾楼修完修好,变成商品房,则资产价值明显增长,以房抵债也能实现债务的清偿。因此,房开企业破产重整方案中往往会包含以房抵债的方式。

本来以现金清偿债务的方式只是资金流的问题,与税费无关,那现在变成以房抵债,是不是也只是资金流的问题,不会产生税费负担呢?接下来,小必带大家具体了解一下以房抵债的涉税事项。

以房抵债常见操作路径:

路径一:以指定商品房作担保,以该商品房对外销售获取的房款偿还债务;

路径二:将指定商品房作价销售给债权人,形成新的债权,再以债权债务抵消的方式偿还原债务;

路径三:将指定商品房作价投资到子公司,再将子公司的股权作价销售给债权人,债权债务相抵消。

实务中,路径三还有更多可能的延申路径,比如利用信托产品,把同一类的债权人放在一个信托计划中,最终通过信托计划的实现退出偿债,这样就不会让所有的债权人都成为显名股东,可以实现分类管理不同类型债权人的共同利益的目的。

路径一

涉税分析:

企业正常销售房产,应根据房款销售金额缴纳增值税及附加、土地增值税、企业所得税,按照产权转移书据缴纳印花税,业主购买房产则应缴纳契税及印花税。

企业以房款偿还债务,不涉及其他税费。

路径二

涉税分析:

企业以房抵债属于取得其他经济利益的销售,房屋的对价即为抵债金额,应以抵债金额作为计税基础,计算缴纳增值税及附加。房地产开发企业将开发产品用于抵偿债务,发生所有权转移时应视同销售房地产,按照同一年度内销售同类房产的平均价格确定收入,计算缴纳土地增值税和企业所得税。此外,企业还应按照产权转移书据缴纳印花税。

债权人收到房产则应缴纳契税及印花税,持有期间还可能涉及房产税和土地使用税,若将房产再对外出售,则还应根据增值情况缴纳增值税及附加、土地增值税、印花税以及企业所得税或个人所得税,业主购买房产则应缴纳契税及印花税。

路径三

涉税分析:

企业将房产作价设立全资子公司,应视同销售缴纳增值税及附加、企业所得税。房开企业将房产作价投资,不能享受税收优惠政策,应正常缴纳土地增值税。

全资子公司接受其母公司以房产增资,视同划转行为,可享受免征契税的优惠政策,同时应按照资金账簿缴纳印花税。

企业以子公司的股权抵债时,应视同销售股权,仅涉及产权转移书据印花税。

子公司持有房产期间需缴纳房产税及土地使用税;将房产对外销售的过程中,应根据增值情况缴纳增值税及附加、土地增值税、印花税以及企业所得税或个人所得税,业主购买房产则应缴纳契税及印花税。

债权人最终通过收回投资以及获取分红两种方式收回资金,若债权人通过收回投资的方式收回资金,该行为不涉税;若债权人通过获取分红的方式收回资金,则需分情况讨论,债权人若为居民企业,从子公司获取分红可享受企业所得税免税政策,债权人若为居民企业以外的法人主体,分红需缴纳企业所得税,债权人若为自然人,分红需缴纳个人所得税。

路径涉税义务对比:

为方便大家对比,小必帮大家将以上三种路径的涉税义务梳理如下

| 项目 | 路径一 以房款还债 | 路径二 直接以房抵债 | 路径三 通过股权间接以房抵债 |

| 契税 | 业主按房产价值缴纳 | 以房抵债时,债权人按房产价值缴纳;再销售时,业主按房产价值缴纳 | 业主按房产价值缴纳 |

| 增值税及附加 | 企业按照销售情况缴纳 | 企业按视同销售缴纳;债权人根据房产增值情况缴纳 | 企业按视同销售缴纳;子公司根据房产增值情况缴纳 |

| 土地增值税 | 企业按照销售情况缴纳 | 企业按视同销售缴纳;债权人根据房产增值情况缴纳 | 企业按视同销售缴纳;子公司根据房产增值情况缴纳 |

| 印花税 | 企业和债权人按房产价值缴纳 | 以房抵债时,企业和债权人按房产价值缴纳;再销售时,债权人和业主按房产价值缴纳 | 设立子公司时,子公司按资本金缴纳;股权转让时,企业和债权人按子公司价值缴纳;销售房产时,子公司和业主按房产价值缴纳 |

| 所得税 | 企业根据房产增值情况缴纳企业所得税 | 以房抵债时,企业根据房产增值情况缴纳企业所得税;再销售时,债权人根据房产增值情况缴纳企业所得税或个人所得税 | 设立子公司及转让股权时,企业根据房产和股权增值情况缴纳企业所得税;销售房产时,子公司根据房产增值情况缴纳企业所得税;分红时,债权人缴纳企业所得税或个人所得税(居民企业免税) |

| 房产税和土地使用税 | —— | 债权人持有房产期间需缴纳房产税和土地使用税(个人持有住房除外) | 子公司持有房产期间需缴纳房产税和土地使用税 |

为了更直观地进行比较,小必再给大家举个简单的案例。A企业欠B企业100万元,房产直接建造成本60万元,在不考虑房产税、土地使用税和其他事项的情况下:

路径一:A将房产以100万元的价格销售给C,再将收到的100万元还给B。A需缴纳增值税8.26万元(税率9%,不考虑进项),三项附加0.99万元(合计税费率12%),土地增值税6.6万元,企业所得税6.03万元,印花税0.05万元(税率0.05%);B没有纳税义务;C需缴纳契税2.75万元(税率3%),印花税0.05万元;合计总体税费24.73万元。

路径二:A直接将房产过户给B以偿还债务,B将房产平价出售给C以收回资金。A的纳税义务不变,需缴纳增值税8.26万元,三项附加0.99万元,土地增值税6.6万元,企业所得税6.03万元,印花税0.05万元;B收到房产需缴纳契税2.75万元,印花税0.05万元;B再销售时房产未增值,仅需缴纳印花税0.05万元;C需缴纳契税2.75万元,印花税0.05万元;合计总体税费27.58万元。

路径三:A以房产投资成立全资子公司D,将D的股权转让给B以偿还债务,D再将房产平价出售给C,B通过从D分红及撤资收回资金。A需缴纳增值税8.26万元,三项附加0.99万元,土地增值税6.6万元,企业所得税6.03万元,产权转移书据印花税0.05万元;B需缴纳产权转移书据印花税0.05万元;D需缴纳印花税0.03万元(税率0.05%,减半征收);D再销售时房产未增值,仅需缴纳印花税0.05万元;C需缴纳契税2.75万元,印花税0.05万元;BD之间符合居民企业分红免税政策,B无需缴纳企业所得税;合计总体税费24.85万元。

综合比较,若债权人选择路径一,企业以房产作为担保,直接用房款偿还债务,总体税负最低,但该方式下,债权人的利益难以得到实际保障,偿还时间可能也遥遥无期,因此通常不被债权人认可。路径二以房产抵债与路径三以股权抵债比较,总体税负上多一次契税缴纳,少一笔较低的资本金印花税,因此从税收角度看路径三更实惠。

受多因素影响,税金的测算结果不一定是精确的落地数据,但企业一定要在重整方案里面充分地测算税金,而且有必要把后面计划安排的税金在重整方案里面体现出来,否则可能产生后续跟债权人之间的纠纷。

总结:

破产重整是多方谈判追求各方平衡及共同利益最大化的过程,实务中,税费的分析会更加复杂,涉及的因素也更多更广,例如以房抵债的各税种纳税义务时点如何确认,破产重整是否能享受改制重组有关的契税优惠,视同销售收入如何取数,多债权人多房产的情况用路径三如何操作,信托计划有哪些涉税义务,均得在提出重整方案时多角度全方位进行考量。

上一篇: 印花税纳税申报流程及相关注意事项

下一篇: 医疗用毒性药品管理办法