您所在的位置:首页 - 税务相关问题解答 - 正文税务相关问题解答

汇算清缴时视同销售如何做到准确填报

![]() 尤半山

03-12

【税务相关问题解答】

785人已围观

尤半山

03-12

【税务相关问题解答】

785人已围观

汇算清缴时视同销售如何做到准确填报

企业所得税的视同销售,是每家企业都能涉及到的,不管是自产的还是外购的货物,只要出了企业本身的圈子,就需要视同销售处理,我们逢年过节给客户送的礼品,疫情期间捐赠的防疫物资,开年会员工抽奖得到的奖品等等,只要在会计上不符合收入确认条件,则计算企业所得税时,均需要视同销售。那么问题来了,视同销售如何准确填报纳税申报表。

我们以自产的货物为例:

甲公司是生产防疫物品的,2021年度给疫情灾区捐赠防疫物品多批次,发生成本2000万,市场价格3000万。由于捐赠不符合会计收入确认,故会计上不确认收入,企业所得税计算需要视同销售处理。

会计处理:借:营业外支出 3000万

贷:库存商品 3000万

税务处理:

根据《国家税务总局关于企业所得税有关问题的公告》(国家税务总局公告2016年第80号)文件规定,按照被移送资产的公允价值确定销售收入,因此上述防疫物品视同销售收入按3000万计算。

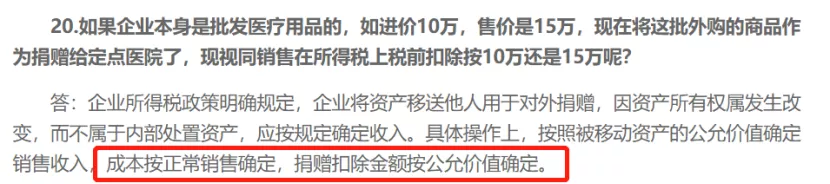

然而,视同销售成本是多少?税法没有明确规定,有人说,本来视同销售企业没产生收益,尤其还是捐赠,既然按视同销售,收入与成本应该一致,视同销售成本也是3000万,这样才不会额外增加企业的税收负担。也有人说,既然税法要做视同销售,是因为产品实现转移,产生价值实现增值,视同销售成本为实际成本2000万,那么对应的增值1000万需要缴纳企业所得税。

这个问题历来争议,国家也没有给出一个平息争议的政策。直到2019年度(国家税务总局公告2019年第41号)对纳税申报表填报说明做出调整,从2019年度的纳税申报表填报说明似乎悟出填报的逻辑关系。

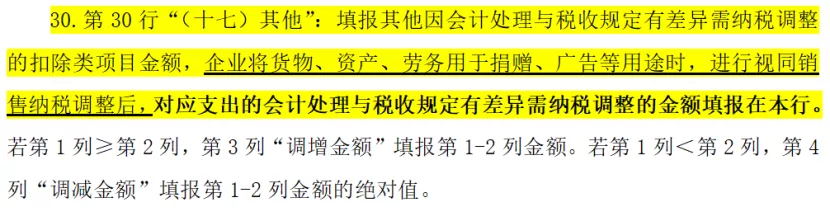

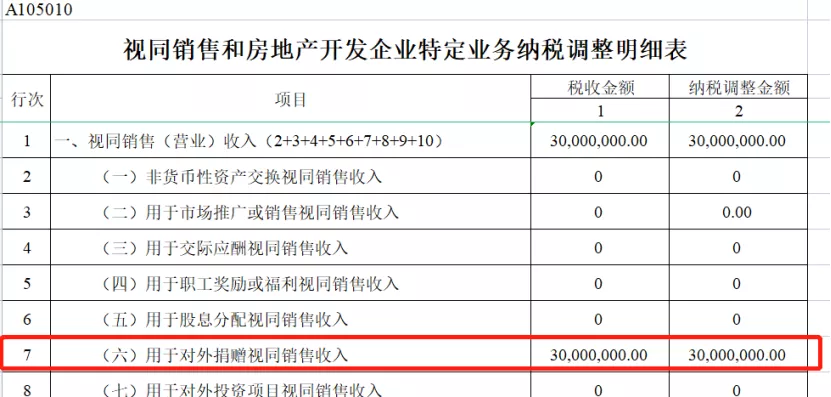

A105000《纳税调整项目明细表》填报说明

根据填报说明,视同销售收入与视同销售成本的差异1000万纳税调增后,通过A105000表纳税调减回来,这样纳税调增调减合计为0,最终未增加企业的税负。由于1000万会计没确认,故账载金额1000,税收金额0万,纳税调减1000万。

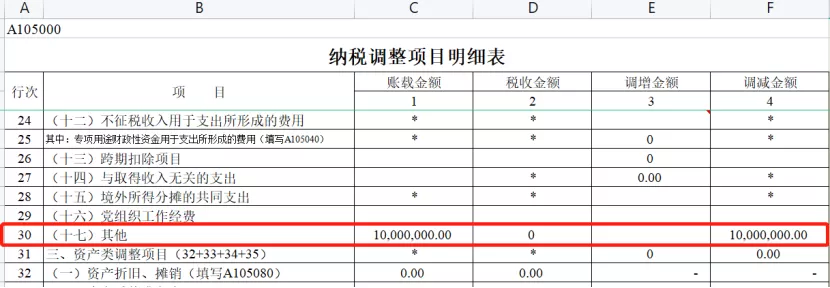

因此,A105010视同销售调整明细表时,视同销售成本填报实际成本2000万。其实从2020年度总局在疫情防控税收优惠政策热点问答(第六期)30问也做出明确回答:

如果是一般的视同销售,比如说将自产货物用于市场推广,纳税申报表填报填完上述申报表就结束了。但例子属于捐赠,因此还涉及到A105070捐赠支出及纳税调整明细表的填报。

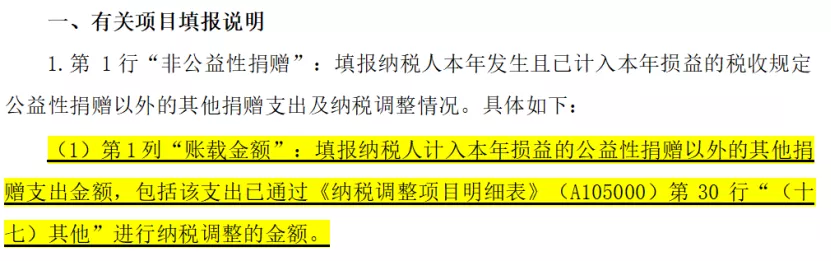

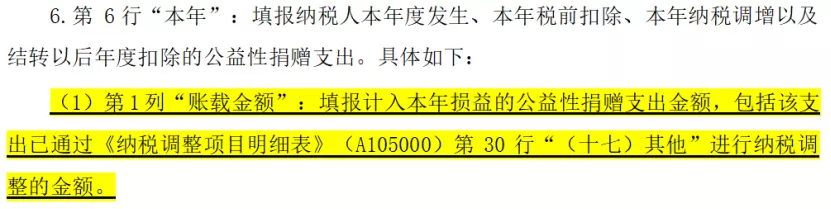

2020年度总局再次对申报表做出调整(其实从2017年度到2021年度每年都在调整),其中对A105070捐赠支出及纳税调整明细表填报说明的“账载金额”调整如下:

通过填报说明看出,无论是公益性捐赠还是非公益性捐赠的账载金额,均不是会计计入当期损益的金额,而是加上了“包括该支出已通过《纳税调整项目明细表》(A105000)第30行“(十七)其他”进行纳税调整的金额。”也就是说此时的账载金额为2000+1000=3000万。按3000万填报账载金额。

由于全额扣除的公益性捐赠,不影响应纳税所得额。但如果不符合公益性捐赠条件,按非公益性捐赠不得扣除,则还是会影响应纳税所得额的。

上一篇: 转型期经济责任审计实践与创新

下一篇: 中央预算执行情况审计监督暂行办法